Lohnpfändungen: Viel Arbeit für den Arbeitgeber

Wenn Mitarbeitenden die Schulden über den Kopf wachsen, wird das schnell zum Problem für Teams und Führungskräfte. Geldsorgen zehren an den Nerven. Und an der Leistung der Verschuldeten. Spätestens bei einer Lohnpfändung hat der Arbeitgeber viel Arbeit auf dem Tisch. Präventive Programme im Betrieb können Schulden bei Beschäftigten vermeiden.

Wer schon einmal am Geldautomaten stand und mit Schrecken feststellen musste, dass dieser einfach kein Geld ausspucken will, weiß, wie viel Stress das auslösen kann. Vor allem dann, wenn der Kühlschrank leer ist und Miete und Stromrechnung für den nächsten Monat noch überwiesen werden müssen. Stress ist mit einem leeren Konto vorprogrammiert. Und Stress macht bekanntlich krank.

Eine Studie der Universität Mainz konnte belegen, dass acht von zehn überschuldeten Menschen an einer Krankheit leiden. Meistens leiden die Betroffenen unter psychischen Erkrankungen. Sie haben Angst, fühlen sich minderwertig, werden depressiv und können sogar von Psychosen heimgesucht werden. Auch Gelenk- und Wirbelsäulenerkrankungen zählen zu den häufigsten Leiden der Verschuldeten. Soziale Probleme gesellen sich dann bald dazu: Der Kontakt zu Familie und Freunden leidet – und das führt wiederum zu Stress und weiteren psychischen Belastungen.

Wer Schulden hat, ist oft krank

Das hat auch Folgen für den Arbeitgeber. Stress und Krankheit lassen sich nicht einfach an der Bürotür abgeben wie eine Jacke oder ein Hut. Die beiden Wissenschaftler So-Hyun Joo und E. Thomas Garman fanden bereits 1998 in ihrer Untersuchung "The Potential Effects of Workplace Financial Education“ heraus, dass Schulden zu mehr Fehlzeiten, Präsentismus sowie verminderter Produktivität führen können. In späteren Untersuchungen konnte Garman belegen, dass sich finanzieller Stress direkt und ohne Umschweife negativ auf die Arbeitsleistung auswirkt.

Wer Angst hat, dass er seine Miete nicht mehr bezahlen kann und der Gerichtsvollzieher bald vor der Tür steht, schläft schlecht, ist tagsüber müde, unkonzentriert und macht leichter Fehler. „Besonders problematisch kann das für Firmen und Organisationen werden, die auf eine hohe Sicherheit achten müssen. Eine völlig übermüdete Busfahrerin, ein gestresster Krankenpfleger oder abwesender Bankangestellter sind für Unternehmen immer eine potenzielle Gefahrenquelle“, sagt Regina Benzinger, Leiterin der Schuldner- und Insolvenzberatungsstelle des pme Familienservice. Sie berät seit 13 Jahren Beschäftigte, die in finanziellen Schwierigkeiten stecken.

Zum Artikel: Corona und Verdienstausfall: Die neuesten Regelungen zu staatlichen Zuschüssen

„Niemand muss sich schämen"

Regina Benzinger weiß, wie sehr Menschen unter ihren Schulden leiden. Doch vielen fällt der Schritt in die Beratung schwer. Scham, Sucht oder Krankheit halten die Betroffenen davon ab, bei ihr anzurufen. Im Durchschnitt warten Betroffene bis zu vier Jahren, bis sie sich professionelle Hilfe holen. „Schämen muss sich wirklich niemand. Es kann schnell passieren, dass man sich verschuldet. Meist führen kritische Lebensereignisse und Schicksalsschläge wie Krankheit, Todesfälle, Arbeitslosigkeit oder die Trennung vom Partner oder der Partnerin in die Überschuldung“, erklärt Benzinger.

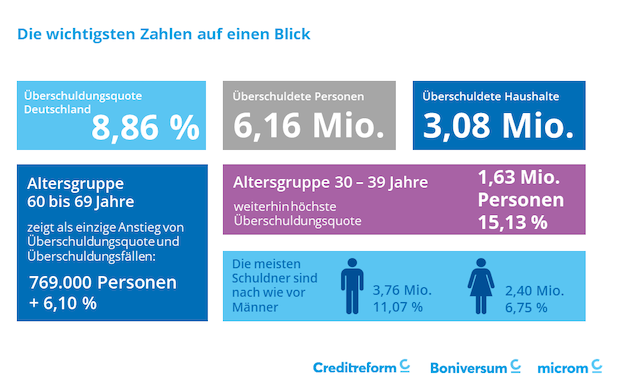

(Foto: Schuldneratlas 2021, www.boniversum.de/studien/schuldneratlas)

Lohnpfändungen: Viel Arbeit für den Arbeitgeber

Verstecken, verheimlichen, so tun, als ob nichts wäre: Auch wenn die Führungskraft von den Schulden und dem Stress des Mitarbeitenden nichts bemerkt: Spätestens, wenn die Lohnpfändung des Verschuldeten im Briefkasten des Arbeitgebers landet, weiß dieser davon und wird in die Pflicht genommen – und das wiederum bedeutet für das Unternehmen zusätzliche Arbeit und Extrakosten. „Oft bleibt es nicht bei einer einzelnen Gehaltspfändung: Der nächste Pfändungs- und Überweisungsbeschluss liegt schon auf dem Tisch, bevor der erste erledigt ist", weiß Regina Benzinger. Unter anderem muss der Arbeitgeber den pfändbaren Teil des Arbeitseinkommens möglichst korrekt bestimmen. Sind mehrere Gläubiger im Spiel, muss der Arbeitgeber als Drittschuldner sogar die jeweilige Vorrangstellung der verschiedenen Gläubiger beachten.

Niedrige Löhne und keine Rücklagen sind Grundproblem

Jeder siebte Verbraucher in Deutschland ist überschuldet. Treffen kann es jeden. Die Corona-Krise treibt auch Menschen in die Verschuldung, die das Problem zuvor noch nie hatten. Zwar konnten viele Menschen während der Krise Geld sparen. Jeder vierte Euro wurde laut Statistischem Bundesamt ins Sparschwein gesteckt. Auf der anderen Seite mussten aber mindestens 300.000 Menschen Schulden aufnehmen, um über die Runden zu kommen, wie das Deutsche Institut für Wirtschaftsforschung und die Universität Bielefeld im Februar 2021 auswerteten.

Gerade diejenigen, die schon vor der Krise wenig bis gar keine Rücklagen hatten, sind davon betroffen. Kommt es dann zu temporären Einkommenseinbußen wie während der Corona-Krise, wird es schwer, diese abzufedern. Im Vergleich zu 2008 (vor der Finanzkrise) geben heute dreimal so viele Menschen an, ihren Lebensunterhalt wegen einem "längerfristigen Niedrigeinkommen" nicht ohne Schulden bestreiten zu können.

Zum Artikel: Einkommens- und Budgetberatung für Beschäftigte mit Niedrigeinkommen

Auch Mittelschicht durch Corona-Krise betroffen

Und die Corona-Krise sorgt auch weiterhin für Einkommenseinbußen. Das betrifft auch Menschen aus der so genannten Mittelschicht, die nach über einem Jahr Kurzarbeit ihre finanziellen Reserven aufgebraucht haben. Bund und Länder haben am 2. Dezember 2021 eine bundesweite 2G-Regel für Geschäfte, Freizeitveranstaltungen und Großveranstaltungen beschlossen. „Das bedeutet, dass viele Beschäftigte wieder in Kurzarbeit geschickt werden und studentische Hilfskräfte gar nicht erst benötigt werden. Für alle bedeutet es Einkommenseinbußen, und diese sind potenzielle Auslöser für eine Überschuldung“, sagt Finanzberater Frank Wiedenhaupt, der für die Berliner Stadtmission arbeitet. Die Nervenkostüme seiner Klienten seien im Laufe der Krise immer dünner geworden. "Die psychische Abgeschlagenheit von Ratsuchenden erleben wir gerade praktisch in jedem Beratungsgespräch."

ROI von 300 Prozent: Betriebliche Präventionsprogramme helfen

Kein Präventionsprogramm, keine Einkommens- und Budgetberatung kann eine Scheidung, einen Unfall oder andere plötzliche und kritische Lebensereignisse verhindern. Es kann aber durchaus helfen, wenn Arbeitgeber ihren Mitarbeiter:innen schnell Informationen und Ratschläge an die Hand geben können, sobald kritische Ereignisse auftreten, die auch finanzielle Folgen haben. Ebenso ist es sinnvoll, Arbeitnehmer:innen bei einer Heirat, Schwangerschaft, einem Hauskauf oder Krankheits- und Todesfälle über finanzielle Unterstützungen zu informieren, Infomaterial bereit zu halten und auf finanzielle Konsequenzen hinzuweisen, sollten sie Geldprobleme bekommen.

Zum Artikel: Altersvorsorge für Frauen: 5 Tipps von Geldcoach Dani Parthum

Gleichzeitig trägt ein offener Umgang mit dem Thema Finanzen und Schulden dazu bei, das Thema zu enttabuisieren und mehr Menschen zu einer Beratung zu bringen. Und klar ist auch: Wer Finanzwissen hat, verhält sich weniger riskant und kommt deshalb auch seltener in finanzielle Bredouillen. Studien haben gezeigt, dass vor allem Beschäftigte mit niedrigem Bildungsniveau und wenig Ersparnissen von betrieblichen Finanzbildungsprogrammen profitieren.

Das ist auch die Erfahrung, die Regina Benzinger in ihren Beratungen macht: „Oft ist es eine fehlende Finanzkompetenz, die die Betroffenen ins Minus treibt." Laut einer Untersuchung des Autors und Finanzexperten E. Thomas Garman können Programme, die Finanzwissen vermitteln, einen Return on Investment von 300 Prozent und mehr erzielen. Ganz nebenbei soll die Finanzbildung auch die Mitarbeitenden motivieren und führt zu einer besseren Konzentration und weniger Fehlzeiten.

Quellen:

Joo, S. & Garman, E. T. (1998). The Potential Ef fects of Workplace Financial Education. Verfügbar unter https://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.564.8153&rep=rep1&type=pdf

Kim, J., & Garman, E. T. (2003). Financial stress and absenteeism: An empirically derived model. Financial Counseling and Planning, 14(1), 31– 42.

Kim, J., & Garman, E. T. (2006). Financial Distress: Definition, Ef fects and Measurement. https://www.consumerinterests.org/assets/docs/CIA/CIA2006/oneill_financialdistressdefinitioneffectsandmeasurement.pdf

Kim, J.; Bagwell, D. & Garman, E. T. (1998). Evaluation of Workplace Personal Financial Education.

Garman, E. T. (2008). Increase the Bottom Line by Helping Distressed Employees during Challenging financial Times. Präsentation für SHRM. Verfügbar unter https://w w w.shrm.org/multimedia/webcasts/Documents/garman.pdf.

https://www.boniversum.de/studien/schuldneratlas/

https://www.bgm-ag.ch/files/public/literatur/pdf/schulden-machen-krank-unternehmen-koennen-handeln.pdf

https://www.uni-mainz.de/presse/20360.php

https://www.mdr.de/nachrichten/deutschland/wirtschaft/corona-schulden-kredite-100.html

https://www.ruv.de/presse/aengste-der-deutschen

https://www.stern.de/panorama/wissen/mensch/ueberschuldung-wenn-schulden-krank-machen-3092542.html

.jpg/139d6de0-9013-69d7-bc9a-6a0589c6ea7f/139d6de0-9013-69d7-bc9a-6a0589c6ea7f?imageThumbnail=2)